Овердрафт

Овердрафтный кредит для бизнеса: что это и как работает

Овердрафтный кредит — это разновидность кредитной линии, предназначенная для юридических лиц, испытывающих временный дефицит собственных средств. Такой заем позволяет оперативно покрывать неотложные платежи, когда на расчетном счете недостаточно денег.

Особенности использования овердрафта в бизнесе

Главное преимущество этого кредитного продукта — отсутствие регулярной платы за обслуживание. В некоторых случаях минимальная комиссия включена в стоимость ведения расчетного счета компании. Оплата начисляется только в момент фактического использования заемных средств.

Овердрафт предоставляется на ограниченный срок, так как предназначен для кратковременного покрытия кассовых разрывов. Возврат средств может происходить автоматически при поступлении денег на счет или по инициативе клиента в установленный срок.

Еще одно преимущество — отсутствие залога и упрощенная процедура оформления. Поскольку услуга доступна исключительно клиентам банка, кредитное учреждение уже владеет необходимой финансовой информацией и может быстро принять решение о выдаче средств.

Условия кредитования

Процентная ставка определяется индивидуально и зависит от суммы займа и срока использования средств. Договор может быть заключен на период от одного года до нескольких лет, а сам заем погашается в течение 6–12 месяцев.

Как получить овердрафт?

Кредитные брокеры компании помогут подобрать оптимальные условия получения овердрафта. Мы подберем лучшие предложения среди множества кредитных программ. Оставьте заявку на нашем сайте или свяжитесь с нами по телефону, и мы поможем вам решить финансовые вопросы быстро и выгодно.

Лучшие предложения и акции

от 22,989%

годовыхДо 2 000 000 руб.

От 1 до 7 лет

Подключение овердрафта позволяет бизнесу оперативно справляться с временной нехваткой средств. Базовые условия:

-

Цель: покрытие кассовых разрывов.

-

Максимальный лимит: до 1 млрд рублей для юридических лиц, лимит для ИП устанавливается индивидуально.

-

Срок действия договора: от 1 года до 10 лет.

-

Срок транша: от 30 до 60 дней (любая сумма в пределах утвержденного лимита).

-

Залог: не требуется.

-

Погашение: равными ежемесячными платежами.

-

Комиссия за подключение: может отсутствовать или составлять от 1%, в некоторых случаях устанавливается фиксированная сумма.

-

Индивидуальные условия: банки могут предложить персональные условия по сумме, сроку и процентной ставке.

Общие условия

-

Российская регистрация компании или ИП.

-

Ведение деятельности в рамках ОКВЭД и регистрация в реестре МСБ.

-

Стабильные поступления на расчетный счет.

-

Отсутствие задолженностей перед бюджетом и внебюджетными фондами.

-

Наличие расчетного счета в банке-кредиторе.

Дополнительные условия для ИП

-

Возраст от 18 до 85 лет на дату окончания договора.

-

Бизнес должен работать не менее 6–12 месяцев (в зависимости от банка).

Возможность привлечения поручителя (например, супруга/супруги).

Требования для юридических лиц

-

Срок ведения бизнеса от 6 до 9 месяцев.

-

В случае необходимости поручителем может выступать учредитель (с долей более 50%) или генеральный директор.

Для подключения овердрафта:

-

Паспорт гражданина РФ.

-

СНИЛС.

-

Реквизиты компании или ИП.

Для открытия расчетного счета (если его нет):

-

Паспорт ИП или владельцев бизнеса.

-

Учредительные и регистрационные документы.

-

Анкета-заявление.

Наши специалисты помогут собрать полный пакет документов, чтобы исключить ошибки и ускорить процесс одобрения.

Процедура оформления состоит из трех простых шагов:

-

Подача заявки. Оставьте запрос на подключение овердрафта в банке.

-

Рассмотрение заявки. Банк анализирует финансовые показатели и принимает решение.

-

Получение средств. После одобрения лимита овердрафт становится доступным для использования.

Закажите консультацию по кредиту для бизнеса

Заказать консультациюВопрос - ответ

Что такое овердрафт?

Овердрафт – это вид краткосрочного кредитования, который позволяет предпринимателям и компаниям оперативно получать доступ к дополнительным финансовым средствам. Он подключается к расчетному счету организации или дебетовой карте и дает возможность расходовать сумму, превышающую доступный баланс.

Например, если компании требуется 200 000 рублей на закупку сырья, а на ее счету есть только 130 000 рублей, то благодаря овердрафту возможно покрыть недостающие 70 000 рублей. После поступления выручки задолженность будет автоматически погашена банком.

Овердрафт и кредит: в чем разница?

Кредит требует подачи заявки, сбора документов, прохождения проверки и одобрения банком. Овердрафт же оформляется быстрее, так как банк анализирует только финансовые поступления на счет.

-

Кредит может быть выдан на любую сумму в зависимости от платежеспособности заемщика. Овердрафт же рассчитывается исходя из оборотов по счету и может увеличиваться при своевременном погашении.

-

Кредит может быть долгосрочным (от нескольких месяцев до лет), тогда как задолженность по овердрафту обычно требуется погасить в течение 1-2 месяцев.

-

Погашение кредита осуществляется по графику платежей, а задолженность по овердрафту списывается автоматически при поступлении средств.

Когда лучше выбрать овердрафт, а когда – кредит?

Овердрафт подходит для оперативного покрытия кассовых разрывов, а его преимущества включают:

-

быстрое оформление (до 24 часов);

-

оплата процентов только за фактически использованные средства;

-

автоматическое погашение задолженности.

Однако процентная ставка по овердрафту обычно выше, чем по кредиту, а сумма ограничена – не превышает среднемесячного оборота компании. Также заемные средства можно расходовать только на текущие бизнес-расходы: оплату налогов, аренды, заработной платы, расчет с партнерами. Они не предназначены для накоплений или перевода на другие счета.

В ряде банков предусмотрен льготный период, во время которого проценты за использование овердрафта не начисляются. Подбор оптимального решения – наша задача: мы поможем найти наиболее выгодный вариант финансирования.

Как подключить овердрафт?

Для подключения услуги требуется подать заявку и предоставить пакет документов. Банк оценивает компанию на соответствие установленным критериям. Обращение к нашим специалистам ускорит процесс: мы подберем лучшие условия и объясним, как эффективно использовать овердрафт, избегая штрафных санкций.

Виды овердрафта для бизнеса

Банки предлагают несколько видов овердрафта:

-

Авансовый – выдается при открытии счета на основании данных из других финансовых учреждений.

-

Стандартный – доступен компаниям, которые пользуются расчетным счетом в банке на протяжении нескольких месяцев.

-

Инкассационный – предназначен для организаций, где минимум 75% оборота составляет инкассируемая выручка.

Технический – возникает при непредвиденном уходе счета в минус (например, из-за задержки перевода средств или изменения курса валют).

Почему выгодно сотрудничать с кредитным брокером?

-

Мы помогаем клиентам получать одобрение по сниженной процентной ставке благодаря партнерству с банками.

-

Овердрафт для наших клиентов рассматривается в приоритетном порядке.

-

Мы сопровождаем заявку на кредитном комитете и даем положительные рекомендации.

-

Анализируем финансовое состояние клиента, подбираем подходящий банк и увеличиваем вероятность одобрения.

-

Помогаем собрать документы, исключая ошибки, которые могут привести к отказу.

-

Способствуем возврату необоснованных страховых выплат.

-

Работаем без предоплаты, добиваясь одобрения в 90% случаев.

Овердрафт при отказе банка: возможные альтернативы

Если банк не одобрил заявку, возможны другие источники финансирования: кредитные кооперативы или частные инвесторы.

Можно ли погасить задолженность досрочно?

Да, в соответствии с законом №284-ФЗ от 19.10.2011, заемщик имеет право на досрочное погашение без штрафов.

Процедура включает:

-

Уведомление кредитора за 30 дней о планируемом погашении с указанием суммы платежа.

-

Получение информации от банка о точной дате и сумме платежа.

-

Перевод денежных средств на счет банка.

-

Запрос подтверждающего документа о закрытии обязательств.

Основные требования к заемщикам

-

Срок ведения бизнеса – от 6 до 12 месяцев (в зависимости от банка);

-

Статус резидента РФ;

-

Регистрация бизнеса на территории России;

-

Отсутствие задолженностей перед бюджетом и фондами.

Цели использования овердрафта:

-

Пополнение оборотных средств;

-

Оплата расчетных документов при временной нехватке средств на счете;

-

Инвестиции в основные активы (покупка оборудования, недвижимости, транспорта);

-

Рефинансирование задолженности перед банками;

-

Финансирование исполнения контрактов;

-

Прочие бизнес-расходы.

Возможные виды залога:

В ряде случаев банк может запросить обеспечение в виде:

-

земельных участков;

-

жилой и коммерческой недвижимости;

-

транспортных средств;

-

спецтехники;

-

серийного оборудования.

Мы поможем вам подобрать наиболее выгодную программу овердрафтного кредитования и ускорить процесс получения финансирования.

Банки партнеры

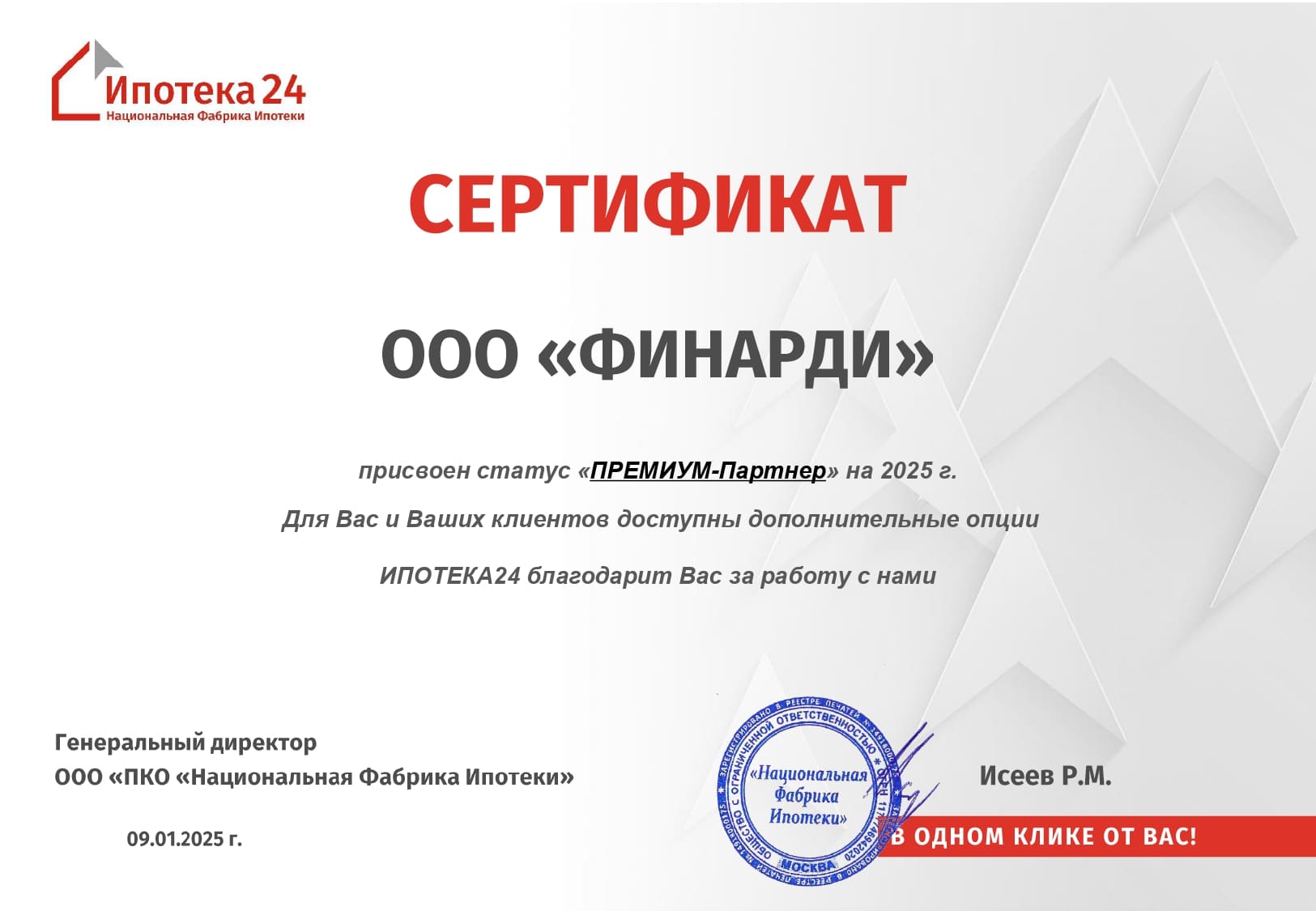

Наши сертификаты

Посмотрите основные этапы работы с вашим менеджером

Получить кредит с Финарди стало ещё проще!

-

Звоните по номеру

+7 (495) 640-2000

или оставляете заявку

на сайте -

Обсуждаете условия

кредита с менеджером -

Мы получаем одобрение

от банка или инвестора

-

Оформляем полный комплект

документов необходимый для сделки

-

Вместе с вами едем

в банк или к инвестору -

Сопровождаем на выдаче

кредита